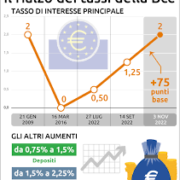

La Banca centrale europea ha confermato le attese. Ha aumentato di 50 punti base i tassi, annunciando una stretta analoga (+50 punti) nella riunione di marzo, ribadendo anche di volerli aumentare successivamente – sia pure in coerenza con i dati in arrivo – «in modo significativo» e «a un ritmo costante» e di volerli poi mantenere a un livello che garantisca un ritorno «tempestivo» dell’inflazione all’obiettivo del 2%. I tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la Bce salgono rispettivamente al 3,00%, al 3,25% e al 2,50%, con effetto dall’8 febbraio 2023.

La Bce ha anche confermato di voler iniziare, da marzo 2023, un’operazione di riduzione del portafoglio accumulato con il quantitative easing (Il programma App), che scenderà di 15 miliardi al mese, in media, fino a giugno, per poi definire in un secondo momento il ritmo dei mesi successivi. Il reinvestimento dei titoli pubblici sarà quindi «parziale» rispettando le proporzioni dei rimborsi – per nazione ed emittente nazionale e sovranazionale – esistenti; mentre per i corporate bond saranno preferiti i titoli più “verdi”. Il portafoglio “pandemico” sarà invece reinvestito in pieno almeno fino alla fine del 2024, con la flessibilità finora garantita per evitare rischi di malfunzionamento del meccanismo di trasmissione della politica monetaria. «Continuità» e «coerenza» sono le caratteristiche, secondo la presidente Christine Lagarde, dell’attuale politica monetaria. Occorre raggiungere livelli restrittivi dei tassi, ha ripetuto più volte: a marzo – facendo un calcolo approssimativo – il tasso di riferimento al 3,50% sarà appena positivo in termini reali, assumendo le previsioni di inflazione per il 2024 come una misura delle aspettative di inflazione a due anni.Il rialzo dei tassi di febbraio e l’annuncio di quello di marzo sono stati decisi «con un grande consenso» e, ha aggiunto la presidente «abbiamo altra strada da percorrere». Le obiezioni avanzate durante la riunione puntavano piuttosto sulle modalità di comunicazione mentre un’ampia discussione è stata dedicata al messaggio da inviare ai governi: i deficit primari esercitano una pressione importante sull’inflazione, quando è alta. La Bce ha invitato allora le politiche fiscali a fissare scudi contro l’alta inflazione che siano «temporanei, con obiettivi chiari e orientati a mantenere gli incentivi a consumare meno energia». In una fase di costi dell’energia calanti, le misure dovrebbero essere «ridimensionate in linea con i prezzi e in modo concertato». Aumentare la produttività e ridurre i debiti devono restare la priorità. Lagarde ha riconosciuto che le condizioni finanziarie si sono irrigidite e l’economia ha rallentato, ma ha anche sottolineato che l’economia di Eurolandia si è mostrata più resiliente del previsto: la fiducia è aumentata e le imprese hanno importanti portafogli ordini. I salari – componente importante nell’andamento dell’inflazione – stanno aumentando più velocemente, grazie a mercati del lavoro robusti.

I rischi sulla crescita sono quindi diventati più «bilanciati», anche se continua a pesare la guerra in Ucraina. Anche la stretta inciderà sull’attività economica: «Ci saranno conseguenze, ci saranno effetti secondari, soprattutto sulle banche. È inevitabile», ha aggiunto Lagarde che ha però sottolineato la determinazione della Bce a riportare l’inflazione al 2%.

I rincari dell’energia potrebbero svuotarsi più rapidamente del previsto. Anche i rischi sull’inflazione sono quindi diventati «più bilanciati, e soprattutto nel breve termine» rispetto a dicembre. Brusca la flessione dei prestiti alle aziende, per minori necessità di riempire i magazzini ma anche per una riduzione delle decisioni di investimento. La decisione di febbraio è quindi legata alle pressioni sui prezzi – «sono vive e vegete», ha detto – attualmente evidenti nell’economia, potenzialmente in arrivo sui prezzi finali.